社宅を用いた節税(と計算エクセル)

こんにちは、税理士の折戸です!

不動産を用いた節税の方法はいくつかありますが、その中で社宅を用いたものがあります。

通常は会社役員であっても自宅の家賃は自分の財布から支払いを行いますが、法人の社宅という形にすると、家賃が一部経費になるという仕組みです。

なかでも一般によく知られているのは家賃の50%分を役員に負担させると、残り50%分が会社の経費になるという話です。

ですが、実はその50%を超えた部分を経費に計上できる場合があります。

今回はその50%を超えて経費にできる節税方法について解説したいと思います。

賃料相当額とは?

税法では、役員に負担させる部分の金額が「賃料相当額」と呼ばれ、その「賃料相当額」が一定金額より小さければ、残りを経費にしても良いというルールになっています。

一定金額と書いたのは、賃料負担額は建物の構造と面積によって場合分けがあるためです。

まず賃料相当額を計算するにあたり住宅の種類を、①小規模な住宅、②小規模でない住宅、③豪華社宅の3種類に区分します。

このうち、家賃の50%を超えて経費にできる可能性があるのは①の小規模な住宅に当てはまる場合です。

| 種類 | 経費にできる割合 |

| 小規模な住宅 | 50%を超える可能性あり |

| 小規模でない住宅 | 50%が上限 |

| 豪華住宅 | ゼロ(経費にできない) |

小規模な住宅にあてはまる建物

小規模な住宅に区分するための条件としては、ざっくり言うと以下です。

・重量鉄骨造/鉄筋コンクリート造・・・床面積99㎡以下

・軽量鉄骨造/木造・・・床面積132㎡以下

都内の賃貸住宅なら床面積100㎡を超える物件はあまりないかもしれませんが、郊外のマンションなどですと、思いがけず超えてしまう可能性もありそうです。

具体的な計算方法

次の(1)から(3)までの合計額が賃貸料相当額になります。

(1)(その年度の建物の固定資産税の課税標準額)×0.2パーセント

(2)12円×(その建物の総床面積(平方メートル)/(3.3平方メートル))

(3)(その年度の敷地の固定資産税の課税標準額)×0.22パーセント

この辺で若干嫌になってくるのですが、簡単に言うと、不動産の固定資産税を決めるにあたって自治体が計算した不動産のベースとなる金額に掛け算をして計算するという仕組みです。

こちらの計算をしてみると、賃料相当額が実際に支払っている金額の20%程度になるケースが多く、残りの80%を会社の経費にできるという仕組みです。

注意点①

注意点としては、役員個人が持っている不動産ではだめで、第三者から賃貸している物件でないといけない点です。

その場合、法人から役員個人にお金を払うことになるので、法人で経費になっても個人で所得が発生して、税金を払うのが法人から個人に移るだけになるためです。

注意点②

賃料相当額の計算必要な固定資産税の評価額は、通常、不動産の所有者にしか通知されません。

賃借人である法人が情報を得るためには、不動産の所在地の市役所に行って「固定資産税評価額等証明書」を取得する必要があります。

注意点③

既に役員が個人で借りている住宅を社宅に変更するためには、法人として新たに賃貸契約を結びなおすことになるので、初期費用がもう一度かかってしまいます。タイミングが合えば役員が引越しをするタイミングで法人名義に切り替えるのが有利です。

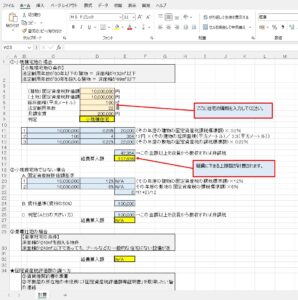

以上の判定と賃料相当額を組み込んだエクセルを作成しました。

オレンジ色のセルに社宅にしたい情報を入力すると、黄色いセルで経費の上限額が計算されます。

こちらを参考にして上手く社宅を使った節税を試してみてください。